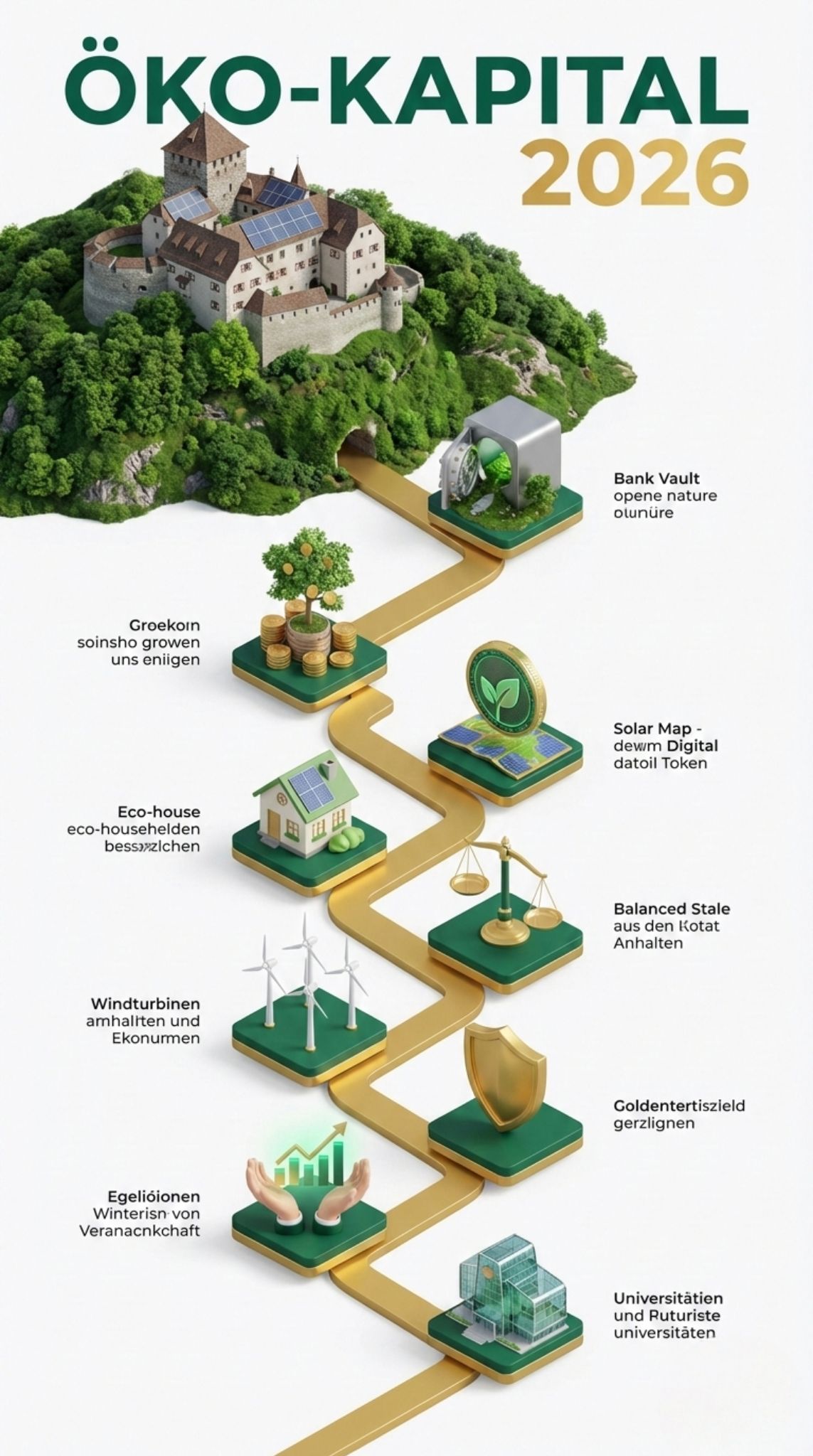

10 grüne Finanz- und ESG-Deals, die Liechtenstein im Jahr 2026 prägen

Liechtenstein, oft als das kleine, aber mächtige Finanzzentrum Europas bezeichnet, vollzieht im Jahr 2026 einen entscheidenden Wandel. Es geht nicht mehr nur um Vermögensverwaltung; es geht um Green Finance & ESG Deals, die das Fürstentum als globalen Vorreiter für nachhaltiges Investieren positionieren. Während europäische Nachbarn noch mit Regularien kämpfen, setzen Liechtensteiner Banken und Treuhänder bereits auf messbaren „Impact“.

Im Jahr 2026 sehen wir eine klare Verschiebung: Weg von theoretischen Verpflichtungen, hin zu konkreten Kapitalflüssen in Milliardenhöhe. Von tokenisierten grünen Anleihen bis hin zu massiven Infrastrukturprojekten – das Kapital wird grün. Dieser Artikel beleuchtet die zehn wichtigsten Entwicklungen und Deals, die den Finanzplatz in diesem Jahr definieren.

Warum dieses Thema gerade jetzt wichtig ist

Das Jahr 2026 markiert einen Wendepunkt. Die „Roadmap 2025“ des Liechtensteinischen Bankenverbandes ist abgeschlossen, und die Branche blickt nun auf die Umsetzung der nächsten Phase. Investoren fordern nicht mehr nur ESG-Compliance (Umwelt, Soziales, Unternehmensführung), sondern echte Wirkung. Für Liechtenstein bedeutet dies, dass Tradition auf Innovation trifft: Die Stabilität des Frankenraums wird mit modernster Blockchain-Technologie und strengen Nachhaltigkeitszielen kombiniert. Wer verstehen will, wohin das Geld der Superreichen und institutionellen Anleger fließt, muss jetzt nach Vaduz blicken.

Top 10 Green Finance & ESG Deals in Liechtenstein (2026)

Im Folgenden finden Sie die zehn wegweisenden Initiativen, Transaktionen und Strategien, die den Markt in diesem Jahr dominieren.

1: LGTs „Netto-Null 2030“ Investitionsschub

Die LGT Bank, im Besitz der Fürstenfamilie, hat ihre Bemühungen massiv beschleunigt, um das ehrgeizige Ziel der Klimaneutralität bis 2030 zu erreichen. Im Jahr 2026 manifestiert sich dies in einer großangelegten Kapitalallokation in sogenannte „Nature-based Solutions“.

Es handelt sich hierbei nicht nur um eine interne Richtlinie, sondern um einen der größten privaten Investitions-Deals des Jahres. Die LGT leitet signifikante Mittel ihrer Kunden in Waldfonds und regenerative Landwirtschaftsprojekte um. Dieser Schritt signalisiert dem Markt, dass führende Privatbanken Klimarisiken nun als harte finanzielle Risiken bewerten und ihre Portfolios aggressiv dekarbonisieren.

| Merkmal | Detail |

| Volumen | Multimillionen-Strategie (global) |

| Fokus | Nature-based Solutions & Dekarbonisierung |

| Ziel | Vollständige Klimaneutralität bis 2030 |

| Impact | Direkte Finanzierung von Aufforstung und CO2-Senken |

2: Abschluss der VP Bank „Strategie 2026“

Die VP Bank finalisiert in diesem Jahr ihren strategischen Zyklus „Strategie 2026“. Ein Kernstück ist die vollständige Integration von Nachhaltigkeit in alle Kredit- und Anlageprozesse. Der „Deal“ hier ist die Transformation des gesamten Kreditbuchs.

Die Bank hat sich verpflichtet, Kreditvergaben streng an die UN-Prinzipien für verantwortliches Bankwesen zu binden. Im Jahr 2026 sehen wir die Früchte dieser Arbeit: Neue grüne Hypotheken und KMU-Kredite, die an ESG-Ziele geknüpft sind, werden zum Standard. Dies zwingt auch lokale Unternehmen in Liechtenstein, ihre eigenen Nachhaltigkeitsdaten offenzulegen, um günstige Finanzierungen zu erhalten.

| Merkmal | Detail |

| Initiative | Abschluss Strategiezyklus 2026 |

| Kernaspekt | UN Principles for Responsible Banking |

| Produkt | ESG-linked Loans & Green Mortgages |

| Zielgruppe | Intermediäre und Privatkunden |

3: Die tokenisierte Grüne Anleihe (Blockchain-Gesetz)

Liechtenstein nutzt seine Vorreiterrolle im Blockchain-Bereich (durch das TVTG-Gesetz), um Finanzgeschichte zu schreiben. 2026 wird die Emission einer tokenisierten grünen Anleihe (Green Bond) erwartet, die direkt auf einer Blockchain emittiert wird.

Dieser Deal verbindet digitale Effizienz mit ökologischem Zweck. Durch die Tokenisierung werden die Einstiegshürden für Investoren gesenkt, und die Transparenz über die Verwendung der Mittel (z.B. für Solarparks) ist dank der Blockchain-Technologie lückenlos garantiert. Es ist ein Paradebeispiel für „Green Fintech“, das Investoren aus der ganzen Welt anzieht.

| Merkmal | Detail |

| Technologie | Blockchain / Tokenisierung (TVTG) |

| Asset-Klasse | Green Bond (Grüne Anleihe) |

| Vorteil | 100% Transparenz der Mittelverwendung |

| Innovation | Verschmelzung von Krypto-Tech und ESG |

4: Ausbau der staatlichen „Energiestrategie 2030“

Die Regierung des Fürstentums Liechtenstein investiert 2026 massiv in die nationale Infrastruktur, um die Ziele der Energiestrategie 2030 zu sichern. Dies umfasst direkte staatliche Förderungen und Public-Private-Partnerships (PPP).

Im Fokus stehen der Ausbau von Fernwärmenetzen und die flächendeckende Installation von Photovoltaikanlagen auf öffentlichen und privaten Gebäuden. Für Investoren und lokale Banken eröffnen sich hierdurch sichere Finanzierungsmöglichkeiten in staatlich garantierte Infrastrukturprojekte. Der „Deal“ ist hier die synergetische Zusammenarbeit zwischen Staat und Finanzplatz zur lokalen Energiewende.

| Merkmal | Detail |

| Träger | Regierung des Fürstentums Liechtenstein |

| Sektor | Infrastruktur & Erneuerbare Energien |

| Fokus 2026 | Photovoltaik-Pflicht & Fernwärmeausbau |

| Chance | Sichere, staatsnahe Finanzierungen |

5: LLB Green Bond Emission 2026

Die Liechtensteinische Landesbank (LLB) setzt ihre Tradition nachhaltiger Finanzierungen fort. Marktbeobachter rechnen für 2026 mit einer signifikanten Emission eines neuen Green Bonds, um das wachsende Portfolio an grünen Hypotheken zu refinanzieren.

Da die Nachfrage nach energieeffizientem Wohnraum in der DACH-Region (Deutschland, Österreich, Schweiz) ungebrochen ist, benötigt die Bank Kapital, um zinsgünstige Sanierungskredite bereitzustellen. Diese Anleihe wird voraussichtlich überzeichnet sein, was das enorme Vertrauen der internationalen Kapitalmärkte in die Stabilität Liechtensteins und die Qualität der zugrundeliegenden grünen Assets unterstreicht.

| Merkmal | Detail |

| Emittent | Liechtensteinische Landesbank (LLB) |

| Instrument | Green Bond (Refinanzierung) |

| Verwendung | Energieeffiziente Immobilien & Sanierungen |

| Rating | Erwartetes Top-Rating (AAA/AA) |

6: Der „Impact Finance“ Standard des Bankenverbandes

Der Liechtensteinische Bankenverband (LBV) treibt 2026 die Standardisierung voran. Es geht weg von schwammigen ESG-Labels hin zu messbarem „Impact“. Die Einführung neuer Richtlinien für Mitgliedsbanken ist der eigentliche „Deal“ für die Reputation des Landes.

Diese Initiative zielt darauf ab, „Greenwashing“ unmöglich zu machen. Banken müssen nun konkret nachweisen, welchen positiven Beitrag (SDG-Alignment) ein Investment leistet. Dies zieht besonders Philanthropen und Next-Gen-Investoren an, die sichergehen wollen, dass ihr Vermögen Gutes tut. Liechtenstein positioniert sich damit als „Qualitätsführer“ für nachhaltiges Kapital.

| Merkmal | Detail |

| Initiator | Liechtensteinischer Bankenverband (LBV) |

| Fokus | Messbarkeit & SDG-Impact |

| Ziel | Vermeidung von Greenwashing |

| Strategie | Qualität vor Quantität im ESG-Bereich |

7: Gemeinnützige Stiftungen schichten um

Liechtenstein ist bekannt für seine tausenden gemeinnützigen Stiftungen. Im Jahr 2026 findet eine stille, aber gewaltige Kapitalrotation statt: Große Stiftungen schichten ihre Stiftungsvermögen (Endowments) zu 100% in nachhaltige Anlagen um.

Früher wurde Geld konventionell erwirtschaftet und dann gespendet. Jetzt soll bereits die Geldanlage der Mission der Stiftung dienen (Mission Related Investing). Vermögensverwalter in Vaduz strukturieren hierfür maßgeschneiderte Mandate, die finanzielle Rendite mit sozialem Zweck vereinen. Das bewegte Volumen geht in die Milliarden und verändert die Asset-Management-Landschaft nachhaltig.

| Merkmal | Detail |

| Akteure | Philanthropische Stiftungen & Trusts |

| Trend | Mission Related Investing (MRI) |

| Veränderung | Vermögensstock wirkt im Sinne des Stiftungszwecks |

| Volumen | Hoch (signifikanter Teil des AUM) |

8: Cross-Border Renewable Fund (DACH-Region)

Ein Konsortium aus Liechtensteiner Asset Managern und Schweizer Partnern lanciert 2026 einen neuen Fonds für Erneuerbare Energien, der speziell auf Projekte in der Alpenregion abzielt.

Da Liechtenstein selbst flächenmäßig begrenzt ist, exportiert das Land sein grünes Kapital. Der Fonds finanziert Windparks in Deutschland, Wasserkraft in Österreich und Solaranlagen in der Schweiz. Für Anleger bietet dieser „Deal“ direkten Zugang zu realen Assets (Infrastruktur) mit stabilen Cashflows, was in volatilen Marktphasen besonders attraktiv ist.

| Merkmal | Detail |

| Typ | Infrastruktur-Fonds (Real Assets) |

| Region | DACH (Deutschland, Österreich, Schweiz) |

| Assets | Windkraft, Solar, Wasserkraft |

| Zielgruppe | Institutionelle & UHNWI |

9: Umsetzung der strengeren EU-Regularien (Gold-Plating)

Obwohl Liechtenstein nicht in der EU ist, ist es Teil des EWR (Europäischer Wirtschaftsraum). 2026 übernimmt das Land nicht nur die neuesten EU-Offenlegungsverordnungen (SFDR Updates), sondern wendet sie in einer besonders strengen Auslegung an („Gold-Plating“).

Dies mag wie Bürokratie klingen, ist aber ein strategischer Schachzug. Durch die ultra-korrekte Anwendung der Regeln signalisiert Liechtenstein internationalen Investoren maximale Rechtssicherheit und Compliance. Dies ist ein entscheidender Wettbewerbsvorteil gegenüber weniger regulierten Offshore-Zentren und zieht institutionelles Geld an, das regulatorische Risiken scheut.

| Merkmal | Detail |

| Kontext | EWR-Mitgliedschaft & EU-Taxonomie |

| Strategie | „Best-in-Class“ Compliance |

| Vorteil | Höchste Reputationssicherheit für Kunden |

| Fokus | SFDR & Corporate Sustainability Reporting |

10: Launch des „Green Fintech“ Hubs

Bildung und Innovation treffen auf Kapital: Die Universität Liechtenstein und private Investoren initiieren 2026 einen neuen Hub für „Green Fintech“. Ziel ist es, Start-ups zu fördern, die Lösungen für ESG-Datenanalysen und Klimarisiko-Modellierung entwickeln.

Dieser Deal ist eine Investition in die Zukunft. Er soll sicherstellen, dass der Finanzplatz nicht nur Anwender, sondern auch Entwickler von Nachhaltigkeitstechnologien ist. Banken beteiligen sich als Sponsoren und Pilotkunden, um Zugriff auf die neuesten Tools für ihre ESG-Reportings zu erhalten.

| Merkmal | Detail |

| Partner | Universität, Regierung, Privatsektor |

| Fokus | Forschung & Start-up Förderung |

| Thema | ESG-Daten, KI & Klimamodelle |

| Ziel | Technologische Souveränität im ESG-Bereich |

Zusammenfassung und Ausblick

Die Green Finance & ESG Deals des Jahres 2026 zeigen, dass Liechtenstein seine Nische gefunden hat. Es konkurriert nicht über Masse, sondern über Klasse, Stabilität und Innovation. Die Kombination aus fürstlicher Tradition (LGT), genossenschaftlicher Verankerung (LLB) und technologischer Offenheit (Blockchain-Gesetz) schafft ein einzigartiges Ökosystem.

Für Investoren bedeutet dies: Wer nachhaltige, transparente und rechtssichere Anlagemöglichkeiten sucht, kommt an Liechtenstein nicht vorbei. Der Finanzplatz hat sich erfolgreich vom reinen Vermögensverwalter zum aktiven Gestalter einer grünen Zukunft gewandelt.